Espace sécurisé professionnel

Accédez à votre espace sécurisé professionnel et réalisez, en ligne, vos opérations collectives et vos mises à jour de signalétique salariés

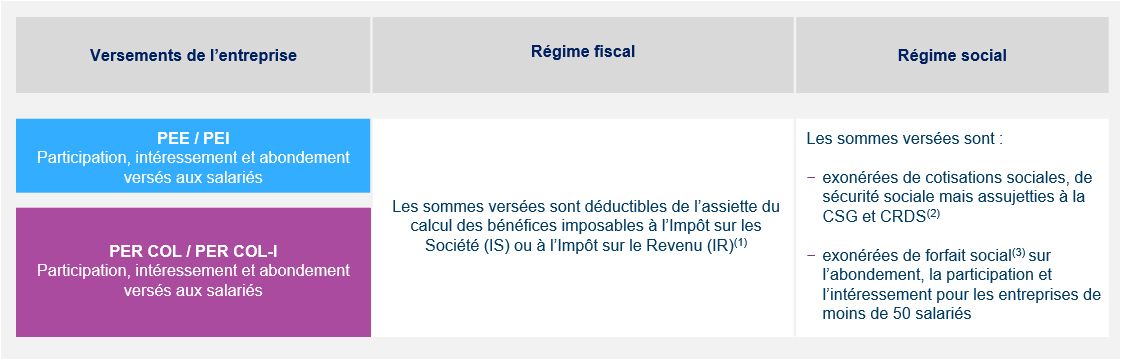

Avec l’épargne salariale et retraite collective vous disposez d'outils permettant de mettre en place une politique sociale avantageuse , aussi bien pour votre entreprise que pour vos collaborateurs, tout en bénéficiant d’un cadre fiscal attractif.

En combinant plusieurs dispositifs, l'épargne salariale peut vous apporter des réponses adaptées à votre politique de rémunération et d’avantages sociaux.

Notre simulateur fiscal & social dédié aux professionnels, vous permet de mesurer les coûts et les gains fiscaux et sociaux du versement d’un abondement versus d'une prime à vos salariés, que ce soit pour votre entreprise ou pour les bénéficiaires.

En fonction des informations saisies, vous pourrez personnaliser vos simulations et consulter le détail des coûts et avantages fiscaux et sociaux.

(1) L’intéressement versé à l’exploitant individuel, à un associé de sociétés de personnes ou assimilé n’ayant pas opté pour l’IS, à un conjoint collaborateur ou associé est déductible sous réserve d’être affecté à un plan d’épargne salariale (PEE/PEI/PEG, PER COL/PER COL-I) dans la limite de 50% du plafond annuel retenu pour le calcul des cotisations de sécurité sociale.

(2) Le taux de CSG applicable au versement des primes de participation et d’intéressement est celui en vigueur au cours de l’exercice de versement des primes. Il existe toutefois une exception pour les salariés dont la rupture du contrat de travail intervient, postérieurement au 1er janvier 2018, au cours du même exercice que celui au titre duquel leurs droits sont nés. Pour ces salariés, les règles applicables au versement de leurs primes (assiette, taux, plafonds) sont celles en vigueur au cours de leur dernière période de travail (année N-1). Le forfait social à 10% s'applique sur le versement de l'entreprise au PEE lorsque celle-ci abonde la contribution des bénéficiaires du plan destinée à l'acquisition d'actions ou de certificats d'investissement émis par elle ou par une entreprise incluse dans le même périmètre de consolidation ou de combinaison des comptes au sens de l'article L 3344-1 du Code du travail (CSS art. L 137-16, al. 3 modifié).

(3) Les entreprises de moins de 50 salariés sont exonérées du forfait social sur les sommes versées au titre de la participation et de l'intéressement, ainsi que sur l’abondement sur un plan d'épargne salariale (PEI et PER COL-I), quel que soit le support sur lequel ces sommes sont investies (CSS art. L 137-15 modifié). - Les entreprises dont l'effectif est compris entre 50 salariés et moins de 250 salariés sont également exonérées de cette contribution, mais uniquement sur les sommes versées au titre de l'intéressement (CSS art. L 137-15 modifié)

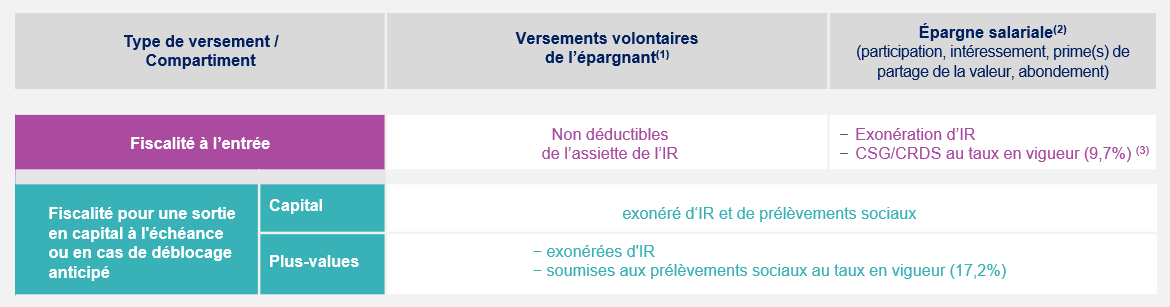

1Le total annuel de vos versements volontaires dans le PEI est plafonné à 25% de votre rémunération annuelle brute. Ce plafond est commun à tous les versements réalisés dans vos dispositifs d'épargne salariale et/ou retraite (hors Plan Epargne Retraite (PER) : PER COL-I…). Ce plafond ne concerne pas les autres modes d’alimentation du PEI (Participation, Intéressement, Prime de Partage de la Valeur4, et Abondement employeur).

2Selon les dispositifs en vigueur dans votre entreprise.

3Prime de Partage de la Valeur : exonération (dans la limite d’un certain montant) de la CSG/CRDS jusqu'au 31/12/2026 pour les entreprises de moins de 50 salariés et uniquement pour les salariés ayant perçu une rémunération inférieure à 3 SMIC annuels. Sous réserve de l’entrée en vigueur des décrets d’application attendus pour la mise en œuvre opérationnelle de la Prime de Partage de la Valeur.

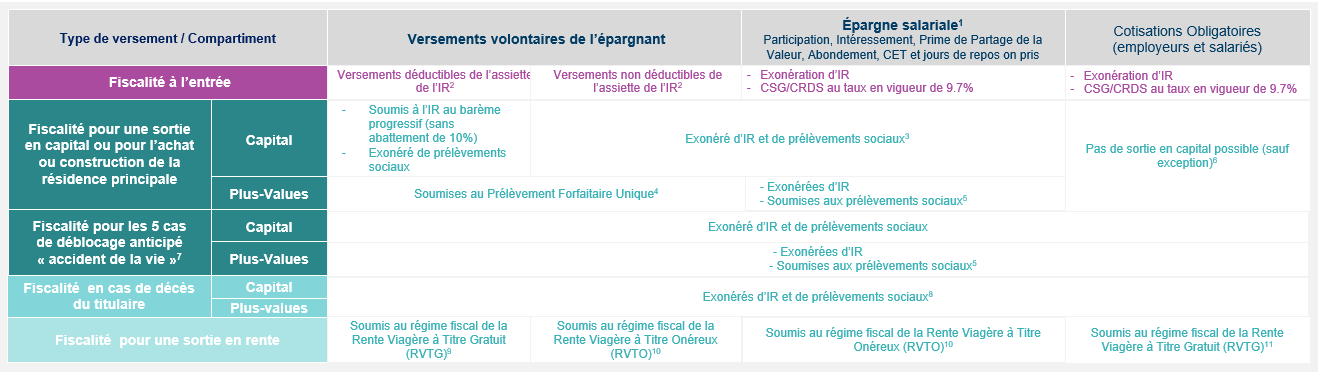

1Selon les dispositifs en vigueur dans votre entreprise.

2Chaque épargnant peut choisir de déduire de l'assiette de ses revenus imposables à l'Impôt sur le Revenu (IR) tout ou partie de ses versements volontaires effectués dans un PER COL, dans le respect du Plafond Épargne Retraite de son foyer fiscal. La déductibilité maximale en année N s’élève à 10% des revenus professionnels nets de frais de l’année N-1, pris en compte dans la limite de 8 fois le Plafond Annuel de la Sécurité Sociale (PASS) de l’année précédente ou de 10 % du PASS N-1 si ce montant est plus élevé, et d’une enveloppe spécifique pour les Travailleurs Non-Salariés. Ce plafond est calculé selon les conditions définies sur le site https://www.impots.gouv.fr/portail/particulier/epargne-retraite. À l'entrée, le traitement d'un versement volontaire déductible donnera lieu à des frais précisés dans le Guide Tarifaire en vigueur. A la sortie, ces sommes seront fiscalisées en fonction de la règlementation fiscale en vigueur et de la situation personnelle de chaque épargnant au moment du retrait des sommes. Il n’existe pas de plafond de déductibilité sur les versements volontaires non déductibles.

3Prime de Partage de la Valeur : exonération (dans la limite d’un certain montant) de la CSG/CRDS jusqu'au 31/12/2026 pour les entreprises de moins de 50 salariés et uniquement pour les salariés ayant perçu une rémunération inférieure à 3 SMIC annuels.

4Le taux global du Prélèvement Forfaitaire Unique est de 30 %, incluant 12,8 % au titre de l’impôt sur le revenu et 17,2 % au titre des prélèvements sociaux.

5Selon les taux en vigueur pour les produits de placement (17,2 % au 1er janvier 2025).

6Pas de sortie en capital possible sauf si le montant de la rente (à la sortie) est inférieur à 110 €/mois (i.e., arrérage unique). Les modalités de versements (i.e., en rente classique ou en arrérage unique) et les régimes fiscaux et sociaux qui en découlent sont gérés par la compagnie d’assurances en charge du paiement. En cas de versement de l’arrérage unique, le capital est soumis au barème progressif de l’IR sans abattement et soumis aux prélèvements sociaux sur les revenus de remplacement au taux de 10,1%. Les plus-values sont soumises au Prélèvement Forfaitaire unique de 12,8% et aux Prélèvements Sociaux à 17,2%.

7Les cas de déblocage anticipé légaux pour "accident de la vie" sont les suivants : expiration des droits à l'assurance chômage, cessation d'activité non salariée (liquidation judiciaire), surendettement, invalidité, décès du conjoint ou du partenaire de PACS.

8Le décès du titulaire avant l'échéance du PER COL ne constitue pas un cas de déblocage anticipé; il entraîne la clôture du plan. Dans ce cas, les sommes acquises sont transmises sous forme de capital ou de rente aux héritiers ou aux bénéficiaires désignés. Pour les plans ouverts auprès d'un gestionnaire d'actifs (i.e. pour les PER COL gérés en « compte-titres »), les sommes sont intégrées à l'actif successoral. Pour les plans ouverts auprès d'une compagnie d'assurance (PER « contrat d'assurance de groupe »), les sommes sont versées à un ou plusieurs bénéficiaires désignés au contrat et relèvent du régime successoral de l'assurance-vie.

9Les sommes issues de versements déductibles perçues dans le cadre d’une RVTG sont soumises au barème de l’impôt sur le revenu après application d’un abattement de 10% plafonné ; et aux Prélèvements Sociaux au taux de 17,2% au 1er janvier 2025 sur une fraction des sommes calculée selon les règles applicables aux RVTO (plus d'infos sur : https://www.service-public.fr/particuliers/vosdroits/F3173).

10Les sommes perçues dans le cadre d’une RVTO sont partiellement imposées à l'IR et aux Prélèvements Sociaux selon le barème d’abattement progressif applicable aux RVTO (plus d'infos sur : https://www.service-public.fr/particuliers/vosdroits/F3173).

11Les sommes perçues dans le cadre d’une RVTG au titre de cotisations obligatoires sont soumises au barème de l’Impôt sur le Revenu après application d’un abattement de 10% plafonné. La totalité de la rente est soumise aux Prélèvements Sociaux au taux de 10,1% au 1er janvier 2025.