Espace sécurisé professionnel

Accédez à votre espace sécurisé professionnel et réalisez, en ligne, vos opérations collectives et vos mises à jour de signalétique salariés

Vendredi 24 novembre 2023

Marchés Financiers

Nous vous informons que le groupe Amundi1 a décidé, qu’à compter du 1er décembre 2023, seront mis en œuvre, sur l’ensemble des Organismes de Placement Collectif (« OPC ») listés en annexe, deux mécanismes de gestion de la liquidité2: le mécanisme anti-dilution (connu sous le nom de « Swing Pricing») et mécanisme de plafonnement des rachats (connu sous le nom de « Gates »)

Mécanisme anti-dilution (Swing Pricing)

Ce mécanisme consiste à ajuster la valeur liquidative (VL) à la hausse ou à la baisse selon la variation du solde net des souscriptions/rachats, afin de protéger les porteurs/actionnaires présents dans l’OPC de l’effet de dilution3 généré par les coûts de réaménagement des portefeuilles. Ces coûts, qui étaient jusqu’alors supportés par l’OPC, seront désormais, en cas de mouvements de souscriptions/rachats significatifs, principalement supportés par les investisseurs à l’origine des mouvements. Ce mécanisme a pour résultat de calculer une VL ajustée qui constituera la seule VL de l’OPC qui sera communiquée.

La Société de Gestion a choisi de déployer ce mécanisme avec seuil de déclenchement, c’est-à-dire qu’il sera appliqué sur la VL, uniquement lorsque le solde net de souscriptions / rachats aura atteint ou dépassé un seuil prédéfini.

Pour un OPC nourricier4, ce dernier supporte le mécanisme « Swing Pricing » mis en œuvre au niveau de son OPC maître.

Plafonnement des rachats « Gates »

Ce mécanisme permet d’étaler temporairement les demandes de rachats sur plusieurs valeurs liquidatives (VL), dès lors qu’elles excèdent un certain niveau objectivement préétabli.

La mise en place de ce mécanisme garantit la gestion du risque de liquidité dans l’intérêt exclusif des porteurs/actionnaires, ainsi qu’un traitement égalitaire des ordres effectués par les porteurs/actionnaires concernés.

Le plafonnement des rachats pourra être déclenché par la société de gestion lorsqu’un seuil indiqué en pourcentage de l’actif net et tel que mentionné dans le prospectus de l’OPC est atteint. Ce seuil est déterminé par la société de gestion notamment au regard de la fréquence de la valeur liquidative.

Lorsque les demandes de rachat excèdent ce seuil de déclenchement, et si les conditions de liquidité le permettent, la société de gestion peut cependant décider d’honorer les demandes de rachat au-delà dudit seuil, et exécuter ainsi partiellement ou totalement les ordres qui pourraient être bloqués.

Les demandes de rachat non exécutées sur une valeur liquidative seront automatiquement reportées sur la prochaine date de centralisation et ne pourront faire l’objet de révocation de la part des porteurs ou actionnaires.

La durée maximale d’application du dispositif de plafonnement des rachats est fixée à 20 valeurs liquidatives sur 3 mois pour un OPC dont la périodicité de valorisation est quotidienne (soit un temps de plafonnement maximal estimé de 1 mois).

Pour les OPC nourriciers, les porteurs de parts sont informés de l’existence d’un dispositif de plafonnement des rachats (« Gates ») sur le fonds maître. En tant que nourricier, l’OPC nourricier supporte le mécanisme de Gates mis en place sur le fonds maître, sur décision de la société de gestion du fonds maitre.

Les autres caractéristiques des OPC demeurent inchangées.

Ces évolutions, qui n’impliquent aucune démarche spécifique de votre part, sont sans conséquence sur la stratégie d’investissement et le profil de risque de vos supports de placement.

Elles ne nécessitent pas l’agrément de l’Autorité des Marchés Financiers (AMF).

Les documents règlementaires de vos Fonds (Document d’Information Clé et Règlement) mis à jour seront disponibles dès le 1er décembre 2023 dans l’espace sécurisé de votre site internet d’épargne salariale et retraite. Les documents règlementaires des OPC maîtres seront disponibles sur le site des sociétés de gestion des OPC maîtres : www.amundi.fr rubrique « Particuliers » et https://cpram.com rubrique « Particuliers »

1Plus précisément, Amundi Asset Management, Société Générale Gestion, BFT Investment Managers et CPR Asset Management.

2Règlementation relative aux modalités d’introduction des mécanismes gestion de la liquidité (DOC-2017-05).

3La dilution correspond à l’ensemble des coûts de réaménagement induits par l’achat/vente de titres : frais de transactions, fourchette entre les prix à l’achat et les prix à la vente sur les marchés de ces titres et taxe.

4Un OPC nourricier est un OPC investi en quasi-totalité dans un autre OPC (dit « OPC maître ») et accessoirement en liquidités.

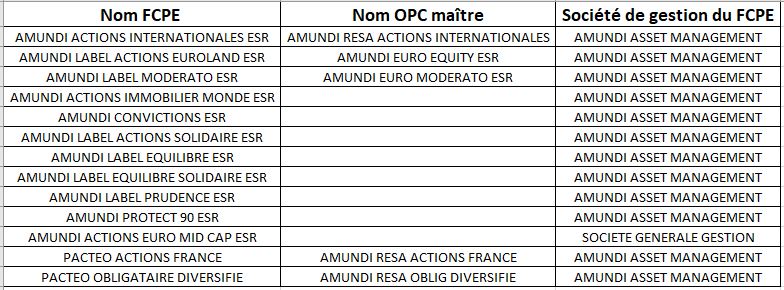

Annexe :

Les données macroéconomiques de février ont été contrastées, restant globalement positives aux États-Unis mais mitigées en Europe.

A compter du 28 février 2024, Amundi Valeurs Durables ESR connaitra une modification.

En janvier, l’évolution des anticipations sur les politiques des banques centrales a animé les marchés. La perspective d’une baisse prochaine des taux de la Réserve Fédérale américaine, et la publication de chiffres de croissance plus forts qu’attendu ont amené les actions américaines sur des plus hauts historiques.